汇通网2月20日讯—— 美联储理事会理事斯蒂芬·米兰周三(2月18日)在接受采访时,就利率路径、通胀测量、人工智能对货币政策的影响、美元发展以及美联储资产负债表管理等热点议题发表了深入见解。作为美联储内部较为活跃的声音之一,米兰的观点反映出当前政策制定者在平衡经济增长、物价稳定与金融体系演变时的复杂考量。

美联储理事会理事斯蒂芬·米兰周三(2月18日)在接受采访时,就利率路径、通胀测量、人工智能对货币政策的影响、美元发展以及美联储资产负债表管理等热点议题发表了深入见解。作为美联储内部较为活跃的声音之一,米兰的观点反映出当前政策制定者在平衡经济增长、物价稳定与金融体系演变时的复杂考量。

对美联储未来主席凯文·沃什的期待

米兰对特朗普总统提名的美联储主席人选凯文·沃什表达了高度赞赏。他指出,沃什在货币政策、资产负债表管理及银行体系互动等领域拥有深厚声誉,并在金融市场与政策圈广受认可。

米兰援引罗戈夫1985年的著名研究成果强调,一位具有“鹰派”声誉美联储主席往往能获得市场更多信任,从而在实施适宜政策时享有更大灵活性,实现更好的货币政策权衡。他认为沃什的上任将为美联储注入重要价值,并对此“非常兴奋”。

通胀数据的扭曲与真实趋势

米兰对当前通胀测量的可靠性提出尖锐质疑。他强调,总体物价水平本质上是抽象概念,由统计学家通过数千种方法论选择构建而成,许多决策并无明确“正确”答案。例如欧盟在住房通胀统计中干脆剔除了业主等值租金指标,因为成员国无法达成一致。

米兰特别指出两大当前显著偏差:

投资组合管理服务:其价格测算方式简单追踪股市表现,将资产价值上升误记为价格上涨,而非数量增加。该项在最近一年核心通胀中贡献了36个基点,远高于历史平均6个基点,相当于隐性拉低了通胀目标。

住房通胀:测量严重滞后,目前数据仍反映3-4年前的租金市场,而当前市场租金增速已降至约1%。更关键的是,约一年前续租租金已追平新租租金,限制了房东进一步大幅提价的空间,未来测得的住房通胀料将显著放缓。

米兰认为,

若对这些偏差进行修正,当前通胀表现“其实并不差”。

对市场误读其政策框架的澄清

外界有时认为米兰对经济数据“反应迟钝”。他否认此说,并举例说明:2025年9月至12月的经济预测中,他将2026年底联邦基金利率“点阵图”下调50个基点,主要因通胀好于预期而劳动力市场弱于预期。但近期劳动力市场略有回暖、商品通胀趋稳,他若现在重新投点,可能回升至9月水平。

米兰强调,货币政策存在12-18个月滞后效应,因此决策应基于预测而非单纯后视镜式数据依赖。当预测清晰(如市场租金对未来住房所通胀的指引作用)时,应更倚重前瞻;数据仍重要,因为它们会修正预测。他自称是“预测依赖型”而非“数据依赖型”,但绝不忽视数据。

AI生产力冲击与货币政策取向

米兰不同意美联储副主席巴尔认为AI热潮属结构性变化、不支持降息的观点。他从三大货币政策支柱分析AI影响:

通胀:AI明显通缩性,通过降低生产成本、增加供给压低价格。美联储曾认可2021-2022年供给瓶颈推升通胀,反过来供给扩张(包括技术进步、放松管制)应有对称降价效应。

产出缺口:较为复杂。90年代IT革命接近“缺口中性”(实际与潜在产出同步增长,因需大量投资与劳动力)。AI可能部分类似(数据中心、GPU投资),但若投资劳动密集度较低、或大量流向海外,则可能扩大正向产出缺口,支持更宽松政策。监管放松型生产力冲击则几乎确定扩大缺口(现有资本即可增产,无需大规模新投资)。

中性利率(r*):长期生产力提升会抬升r,但米兰认为人口增长放缓、财政赤字导致国民储蓄波动等因素对r的影响更可量化且主导。AI对长期生产率的具体影响目前无人能给出可靠预测。

此外,AI可能消灭部分岗位,但历史上技术进步总是“创造性破坏”——摧毁旧岗位同时催生新职业(如社交媒体时代出现的“社交媒体广告策略师”)。

米兰认为,美联储应在结构性转型期提供宽松支持。他总体倾向认为AI因素支持更宽松货币政策,但强调量化难度大。

美元地位难撼动

面对欧洲推动欧元挂钩稳定币及数字欧元以提升欧元国际角色,米兰认为美元结构性主导地位不会受实质挑战。单纯在碎片化市场外加“包装”难以构建匹敌美元的深度基础设施。欧元债券等更深层变革涉及主权与民主问题,应由欧洲自行决定。

至于美元若提供与银行存款竞争的收益率,对货币政策传导影响有限,但对金融稳定性的潜在影响他仍在研究中,尚未形成定论。

资产负债表缩表与监管主导

米兰认为无需急于回归“稀缺储备”体制。通过渐进式监管改革(如放松流动性覆盖比率等要求),可降低“充足储备”与“稀缺储备”之间的门槛,从而在保持充足储备的同时实现资产负债表缩减,减轻银行监管负担、提升信贷传导效率。他不认同缩表本身必然带来金融稳定风险的观点,强调关键在于监管边界调整。

他也观察到,行政利率(IORB等)已主导有担保融资市场,联邦基金市场重要性显著下降。未来若大幅缩表并推进“超级放松”监管,或许需同步重新思考操作框架。

国债发行、储备与货币市场联动

米兰承认财政部国债发行、储备水平与货币市场条件机械性紧密联动(美联储需被动应对财政账户波动)。但他强调,两机构应各司其职,无需常规协调,仅需相互知情。极端情形下(如美联储极度转向短期国库券导致供给短缺)可能需沟通,但目前并非现实风险。

黄金价格无政策指示意义

米兰对金价飙升持淡然态度,认为黄金市场流动性有限,价格易受小额资金驱动,受美国利率、地缘政治等多因素影响,但难以从中提取美联储政策的明确信号。

总体而言,米兰的表态显示出对通胀前景相对乐观、对AI等供给侧积极因素持开放态度,同时对美元保持信心。他对2026年利率路径的微调(较12月预测略趋保守)出于数据驱动。

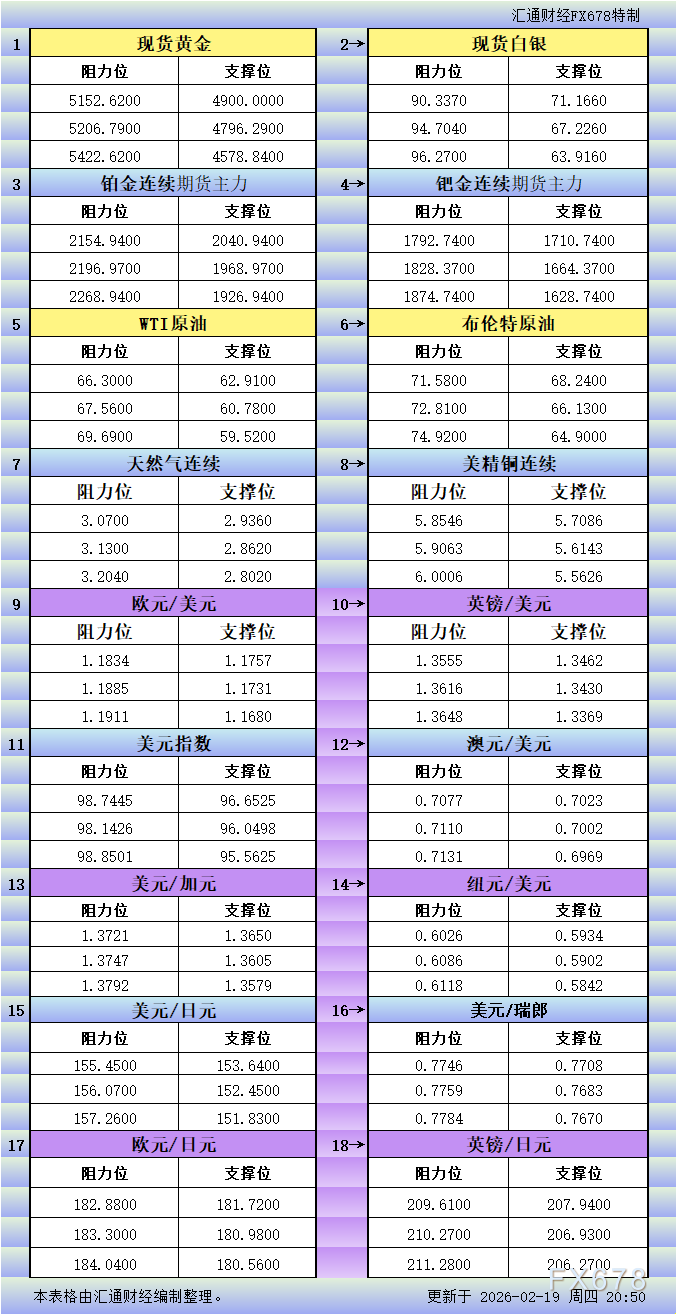

(现货黄金日线图,来源:易汇通)

北京时间10:06,现货黄金现报5006.53美元/盎司。

【慎重声明】汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。

客户应详细了解所有有关外汇贵金属买卖的风险,并请自行承担全部责任。