汇通网12月31日讯—— 12月31日,星期三。现货黄金欧洲时段交投4330美元附近,较前期高位出现回撤,短线情绪从“顺风加速”切换到“高位整固”。在这种时点,黄金的定价往往不是单一变量决定,而是利率预期、流动性条件与避险需求三条线同时拉扯,价格也更容易在关键区间反复试探。

12月31日,星期三。现货黄金欧洲时段交投4330美元附近,较前期高位出现回撤,短线情绪从“顺风加速”切换到“高位整固”。在这种时点,黄金的定价往往不是单一变量决定,而是利率预期、流动性条件与避险需求三条线同时拉扯,价格也更容易在关键区间反复试探。

美联储将政策利率下调25个基点,把联邦基金利率目标区间降至3.50%–3.75%,这在方向上降低了持有无息资产的机会成本,也强化了“后续仍有进一步宽松空间”的叙事。对黄金而言,利率下行预期通常会通过两条渠道发挥作用:其一是实际利率预期回落,推动资金重新评估现金类资产的相对吸引力;其二是风险偏好在宽松背景下容易出现阶段性摇摆,部分资金会选择用黄金做组合的稳定器,而不是在波动里被动追涨杀跌。

不过,利率是方向,节奏才是波动的来源。美联储最新的会议纪要释放的信息更偏“谨慎推进”,多数官员倾向在通胀继续回落的前提下再考虑后续降息,但对具体的时间点与步伐并不急于给出确定路径。市场对1月继续降息的概率被压到约15%左右,也说明短期内更可能进入“观察窗口”。这类预期差的存在,使得黄金在利多兑现后出现回吐并不意外:当最明确的催化落地,交易会从“押方向”转向“算节奏”,价格就更容易在高位被反复检验。

此外,年末的微观结构因素对黄金的短线冲击更直接。近期有交易所上调黄金等金属合约的保证金要求,等于提高了持仓的资金占用门槛。在流动性本就偏薄的假期环境里,这类变化容易触发两种连锁反应:一是部分杠杆资金被动降低仓位以满足保证金要求;二是盘口深度不足时,小幅的集中减仓也可能放大为更明显的回撤。换句话说,这种下跌更像是“仓位与流动性”造成的技术性挤压,而不必然意味着基本面突然转空。

地缘局势仍是黄金的另一条支撑线。中东冲突阴影未散,加之部分地区摩擦升温,使得避险需求保持韧性。黄金在这种环境下的角色更像“风险保险”:当不确定性上升,配置资金往往愿意保留一定比例的黄金头寸,以对冲突发事件对风险资产的冲击。即便短线价格在回撤,避险逻辑也常常会限制黄金的下行延展,让走势更多呈现为“回撤—整固—再评估”的节奏,而不是单边塌陷。

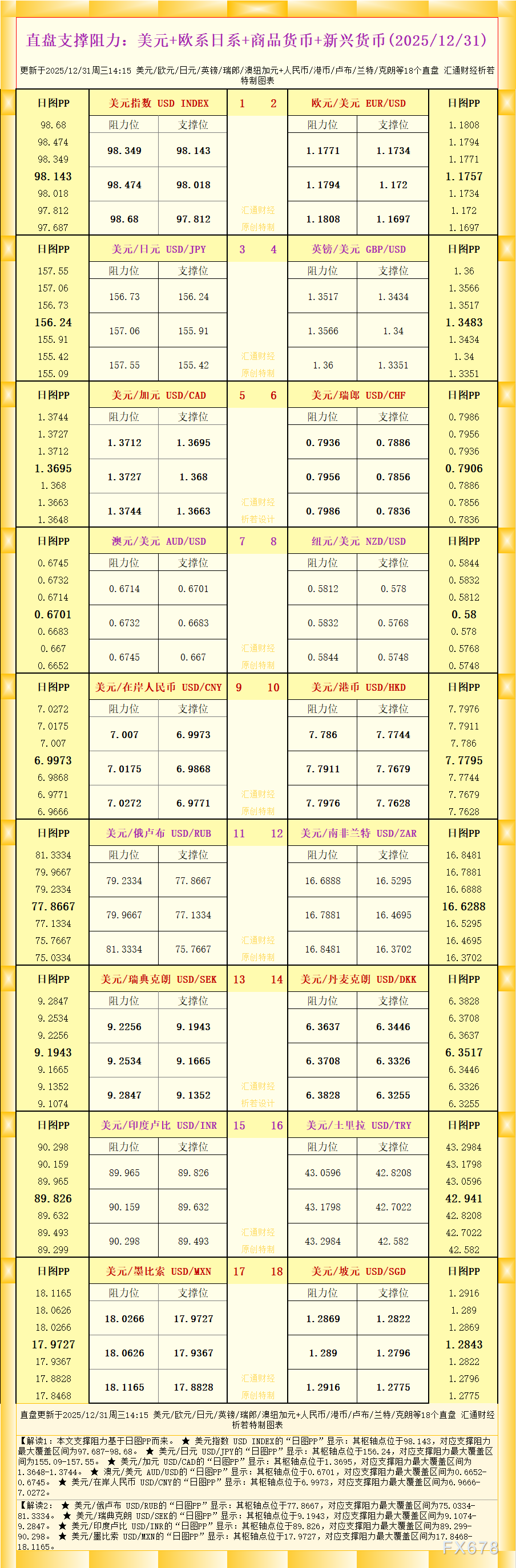

12月31日美市更新支撑阻力:18品种支撑阻力(金银铂钯原油天然气铜及十大货币对)

190亿美元“逆势押注”埋雷!美元正逼近年内低点,一场“踩踏式”下跌会否突袭?

风险提示:

任何在本网站刊载的信息包括但不限于资讯、评论、预测、图表、指标、信号等只作为参考,您须自主做出投资决定,并对该决定负责。本网站所含数据未必实时、准确,所以价格可能并不准确且可能与实际市场价格行情存在差异,该价格仅为指示性价格反映行情走势,不宜为交易目的使用。投资者依据本网站提供的信息、资料及图表等信息进行交易行为所造成的损失与本网站无关。

全球财经,极速了解