汇通网3月18日讯—— 周?(3?18?),本周初CBOT谷物市场呈现明显分化格局。受美国南部平原干旱加剧及俄乌局势扰动,小麦期货连续两日反弹,主力合约KEK24(对应KE1!)突破610美分/蒲式耳,创2月26日以来新高;玉米及大豆则受制于出口数据回落和基金抛压,现货基差与期货盘面呈现反向波动特征。

周?(3?18?),本周初CBOT谷物市场呈现明显分化格局。受美国南部平原干旱加剧及俄乌局势扰动,小麦期货连续两日反弹,主力合约KEK24(对应KE1!)突破610美分/蒲式耳,创2月26日以来新高;玉米及大豆则受制于出口数据回落和基金抛压,现货基差与期货盘面呈现反向波动特征。分品种看,小麦持仓结构转向多头主导,玉米及大豆仍陷于空头博弈,豆油因生物燃料政策预期获资金回补,豆粕则因压榨量不及预期持续承压。

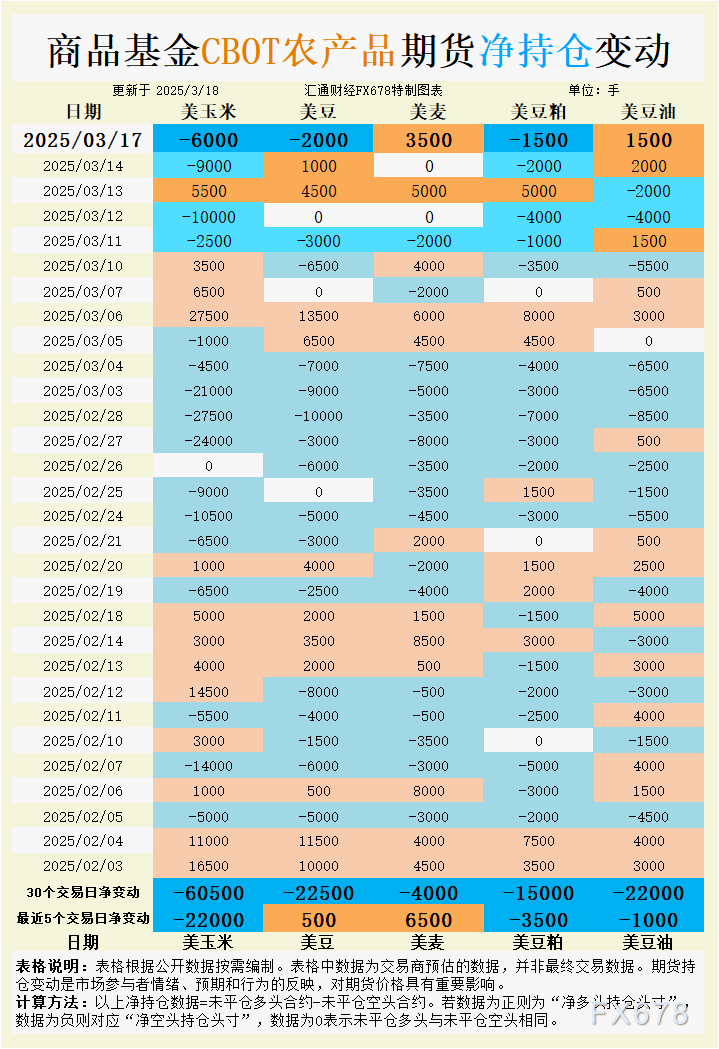

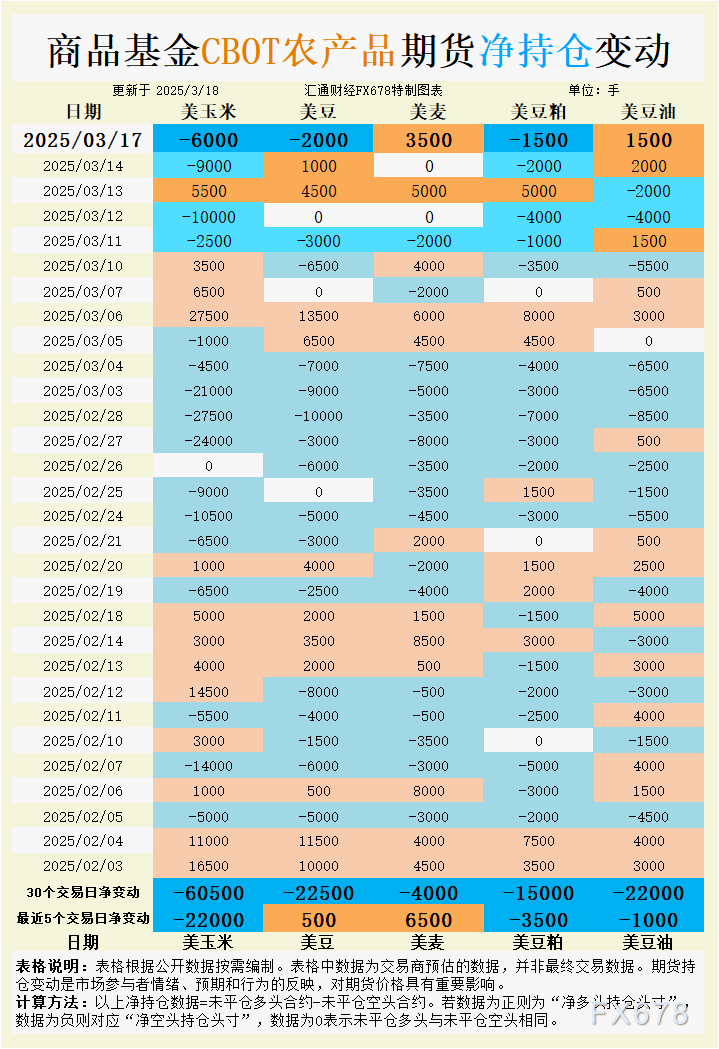

根据汇通财经观察,海外交易商估算的结果显示:

2025年3月17日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

品种分析与趋势推演

1. 小麦:天气升水叠加地缘扰动,基金回补空头头寸美国冬小麦主产区干旱范围持续扩大,堪萨斯州优良率单周下滑4个百分点至48%,俄克拉荷马州63%作物处于中度以上干旱。技术面看,KC硬红冬麦主力合约KEK24(KE1!)突破600美分心理关口后加速上行,3月18日报收610.4美分/蒲式耳,触发空头回补并吸引投机资金入场。持仓数据显示,3月17日大宗商品基金单日净买入3500手小麦合约,5日累计净多增持6500手,扭转30日净空4000手的颓势。

国际采购需求提供额外支撑:伊朗通过GTC采购12万吨俄麦,叙利亚、约旦新发合计22万吨招标,叠加俄罗斯3月出口量预估下调,全球小麦贸易流转向紧张。当前盘面已部分兑现天气升水,但若4月关键生长期降水持续不足,美麦/俄麦价差(当前约0.60美元/蒲式耳)或进一步收窄。

2. 大豆:现货基差走强难掩期货颓势,压榨收缩引发粕油分化尽管美国内河运输瓶颈推升墨西哥湾大豆FOB升水至92美分/蒲式耳(较SK25合约),但期货盘面仍受制于南美供应压力——巴西2024/25年度大豆收割进度达70%,创14年同期最快。基金持仓呈现矛盾信号:30日净空头增加22500手,但5日内短暂回补500手净多,反映市场对特朗普关税言论的避险情绪反复。

豆粕/豆油劈叉行情加剧:NOPA数据显示2月美豆压榨量降至1.7787亿蒲式耳(5个月低点),导致豆粕库存积压。伊利诺伊州豆粕基差走弱至贴水3.50美元/短吨,而豆油因可再生柴油产能扩张预期获基金单日净买1500手。需关注4月美国生物燃料掺混义务草案能否落地,这或成为扭转油粕比(当前2.45:1)的关键催化剂。

3. 玉米:出口动能衰减压制盘面,现货流动性危机隐现USDA最新玉米周度出口检验量降至165.9万吨(环比下降10%),削弱前期近四年高点的乐观情绪。期货市场呈现典型“弱盘面、强基差”结构:CBOT玉米主力合约ZCK24(ZC1!)跌至461.2美分/蒲式耳,逼近460美分关键支撑位,但中西部乙醇厂提价抢收现货(印第安纳州工厂基差单日跳涨9美分/蒲式耳)。持仓数据显示基金30日净空头寸扩大至60500手,暗示市场对南美二季玉米上市冲击的定价尚未完成。

潜在风险点在于美国农民惜售加剧:春播前现货流通量萎缩已导致密西西比河驳船运费飙升至关税率的475%,若4月播种进度受天气延误,或引发期现市场联动反弹。

4. 豆油:生物燃料题材重燃,净空头寸快速回补尽管30日基金仍持有22000手净空头寸,但3月17日单日净多增持1500手,反映资金对政策敏感度提升。可再生柴油产能投放节奏超预期(2025年Q1同比新增45万加仑/日产能),推动美国国内豆油库存消费比降至9.8%的三年低位。技术面看,豆油5月合约在42.00美分/磅构筑双底形态。

5. 豆粕:压榨收缩与需求疲软形成负反馈NOPA压榨量不及预期导致美豆粕库存升至87.5万短吨(同比+18%),而饲料需求端受禽流感疫情与生猪存栏增速放缓双重压制。持仓变化显示基金5日净空增持3500手,与现货市场“基差持平-期货下跌”的格局形成共振。考虑到4月南美豆粕到港量增加,美湾FOB升水或面临15-20美元/短吨的下修空间。

未来趋势展望

小麦:干旱题材发酵周期或延续至4月中旬,KC硬红冬麦主力合约需关注600美分支撑有效性,当前610美分上方暂无明确阻力。

大豆:主力合约ZSK24(ZS1!S)围绕1016美分震荡,南美收割压力与美豆播种天气博弈将主导二季度方向。

玉米:460美分支撑位面临考验,现货流动性危机或催生超跌反弹机会。

豆油:政策驱动型上涨概率加大,突破44.50美分/磅后将打开至47.00美分的空间。

豆粕:库存压力尚未充分计价,5月合约或下探295.00美元/短吨支撑位。

【慎重声明】汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。

客户应详细了解所有有关外汇贵金属买卖的风险,并请自行承担全部责任。