汇通网2月12日讯—— 金价连续第二天下跌,从历史高点回落,因美联储暗示短期内不会急于降息。美国国债收益率上升,削弱了无息资产黄金的吸引力。尽管黄金价格近期屡创新高,部分投行仍预计其有望挑战3000美元大关。市场正在密切关注美国通胀数据,以判断未来货币政策的走向。

黄金从历史高位回落,美联储谨慎降息信号施压

周三,黄金价格连续第二天下跌,从周二创下的2942美元/盎司的历史新高回落至2888美元/盎司以下。市场对美联储政策的解读成为此次回调的核心驱动因素。

美联储主席鲍威尔在周二的国会证词中表示,央行在进一步放松货币政策方面将保持耐心,这削弱了市场对短期降息的预期。受此影响,10年期美国国债收益率走高,而黄金作为无息资产,其投资吸引力相对下降。黄金今年大涨,3000美元目标仍存可能。

尽管短期内出现回调,黄金价格今年以来表现强劲,多次刷新历史纪录,并有可能测试3000美元/盎司的关键心理关口。这一涨势主要受到避险需求推动,尤其是在特朗普政府采取激进贸易政策的背景下。

近期,美国总统特朗普宣布将对钢铁和铝进口征收新关税,进一步加剧市场的不确定性。投资者正密切关注这些政策对美国经济和通胀的潜在影响,并试图预判美联储未来的货币政策走向。

花旗集团(Citigroup)上周预测,黄金价格将在三个月内触及3000美元/盎司,理由是地缘政治紧张局势和贸易摩擦将继续支撑市场的避险需求。

ETF持仓增加,市场关注美国通胀数据

黄金的上涨趋势还伴随着黄金ETF的资金流入。根据彭博社计算,全球黄金ETF持仓在过去七周中有六周录得增长,最新持仓水平达到自去年11月以来的最高点。

市场接下来的关注点将是美国即将公布的通胀数据。周三晚些时候,美国劳工统计局将公布1月核心消费者价格指数(CPI),不包括食品和能源的CPI预计将环比上涨0.3%,这是过去六个月中第五次出现类似涨幅。这一数据可能进一步支持美联储维持利率不变的立场,从而影响黄金的短期走势。

编辑观点

黄金市场的短期波动主要受到美联储政策预期的影响。尽管当前金价有所回落,但长期来看,全球经济和地缘政治的不确定性仍可能支撑金价进一步走高。

如果美国通胀数据高于预期,美联储可能会坚持更长时间的高利率政策,从而对黄金构成压力。但若经济增长放缓或贸易摩擦加剧,黄金作为避险资产的需求可能再次上升。

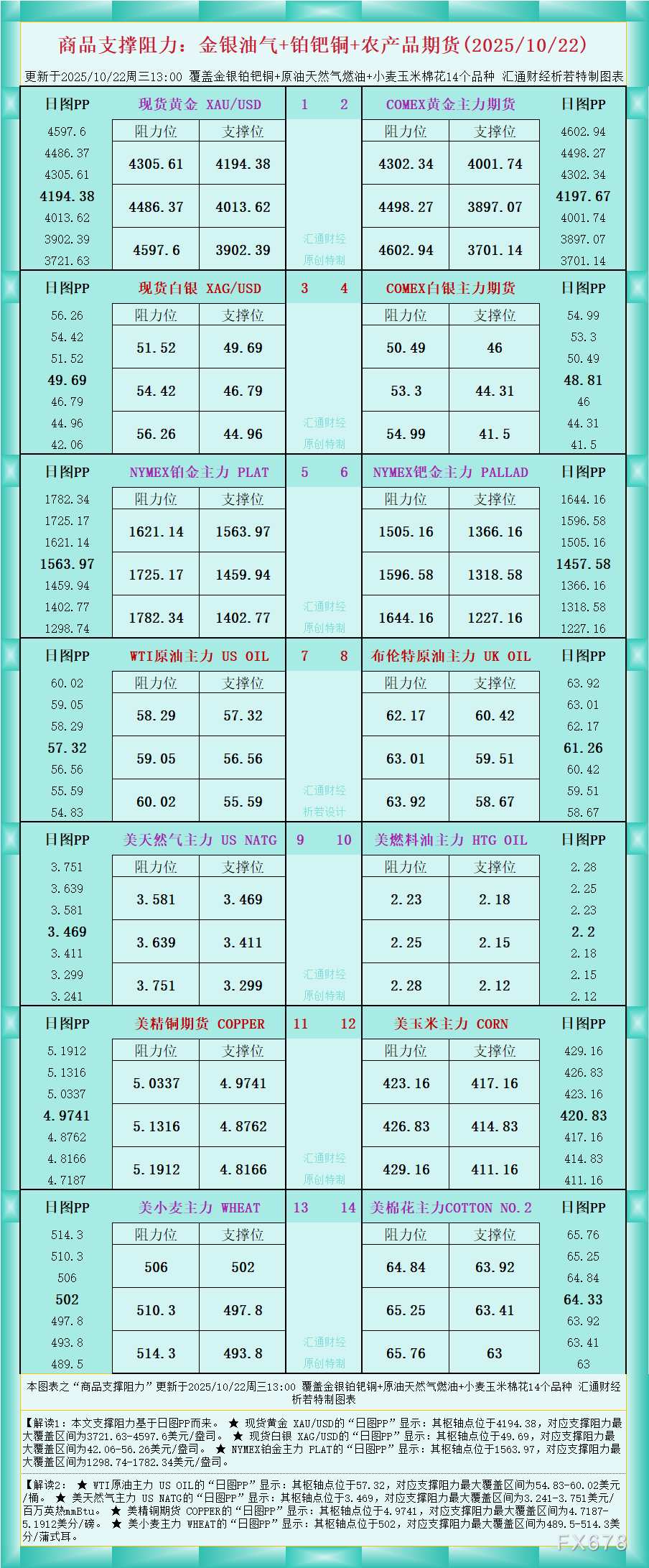

一张图看商品支撑阻力:金银油气+铂钯铜农产品期货(2025年10月22日)

10月22日财经早餐:投资者获利了结,金价下挫超5%破位4100,油价自五个月低点反弹

黄金交易提醒:金价闪崩近300美元创五年最大单日跌幅,避险神话破灭还是新机遇来临?

风险提示:

任何在本网站刊载的信息包括但不限于资讯、评论、预测、图表、指标、信号等只作为参考,您须自主做出投资决定,并对该决定负责。本网站所含数据未必实时、准确,所以价格可能并不准确且可能与实际市场价格行情存在差异,该价格仅为指示性价格反映行情走势,不宜为交易目的使用。投资者依据本网站提供的信息、资料及图表等信息进行交易行为所造成的损失与本网站无关。

全球财经,极速了解