汇通网5月4日讯—— 高盛表示,尽管中国的房地产市场依然繁荣,但由于中国未售出的房产库存高企,是时候减持中国地产股,避免在中国楼市这一高风险领域曝险过度了。

高盛表示,尽管中国的房地产市场依然繁荣,但由于中国未售出的房产库存高企,是时候减持中国地产股了。

高盛将其持有的地产股从“增持””下调至“”持股观望”(Market Weight),称部分是由于过去一年房地产部门的表现比MSCI中国指数高出14个百分点。 MSCI中国指数是由摩根斯坦利国际资本公司(MSCI)编制的跟踪中国概念股票表现的指数。

高盛担忧,中国政府对房地产的支持力度会减弱。随着一线城市及部分二线城市的房价在过去一年飙升,一些城市推出举措为房地产降温。

尽管市场担心中国潜在的房地产供应过剩,中国的房价上涨之势势不可挡。今年4月,全国100个城市的住宅均价同比上涨9%,而3月百城住宅均价同比上涨7.4%。前10大城市——包括深圳和上海——4月住房均价同比上涨14.4%。

但高盛认为,中国全国的房地产去库存之路大约进行了1/3,援引中国房地产指数系统(CREIS)称中国一、二、三线城市房地产库存已经从19-23个月的供应高峰下降至如今的8-10个月。

高盛表示:“总的库存量依然巨大,尤其在较低层次的城市及商业/办公部门,或许需要10年才能消化掉这些潜在供给。”

但这并不代表高盛认为这会对银行产生溢出效应。高盛表示,2014年,按揭贷款只占银行总贷款账项的16%,在全球主要银行中是最低的。而且,这些贷款的贷款与估值比仍然很低,同时,住房抵押贷款证券化并不普及。

在地产股中,高盛更喜欢那些侧重去库存及业务改进的地产开发公司的股票,比如雅居乐、世茂及 仁恒置地等。

高盛预计,高企的库存将对新建工程造成压力。进入2017年,房屋新开工量及完工量可能会依然疲弱,这将反过来施压对金属的需求。

高盛在报告中指出,“中国的房地产部门是金属需求最重要的唯一驱动力,其中大约20-30%的锌、铜、钢、铁矿石、炼焦煤及铝等终端用途直接来自该部门。”

房地产部门的任何改善都可能会让早周期商品受益,比如水泥和钢材,而不是铜和铝,后者属于晚周期需求。

高盛预测,今年中国房地产销售增速将达到5%。

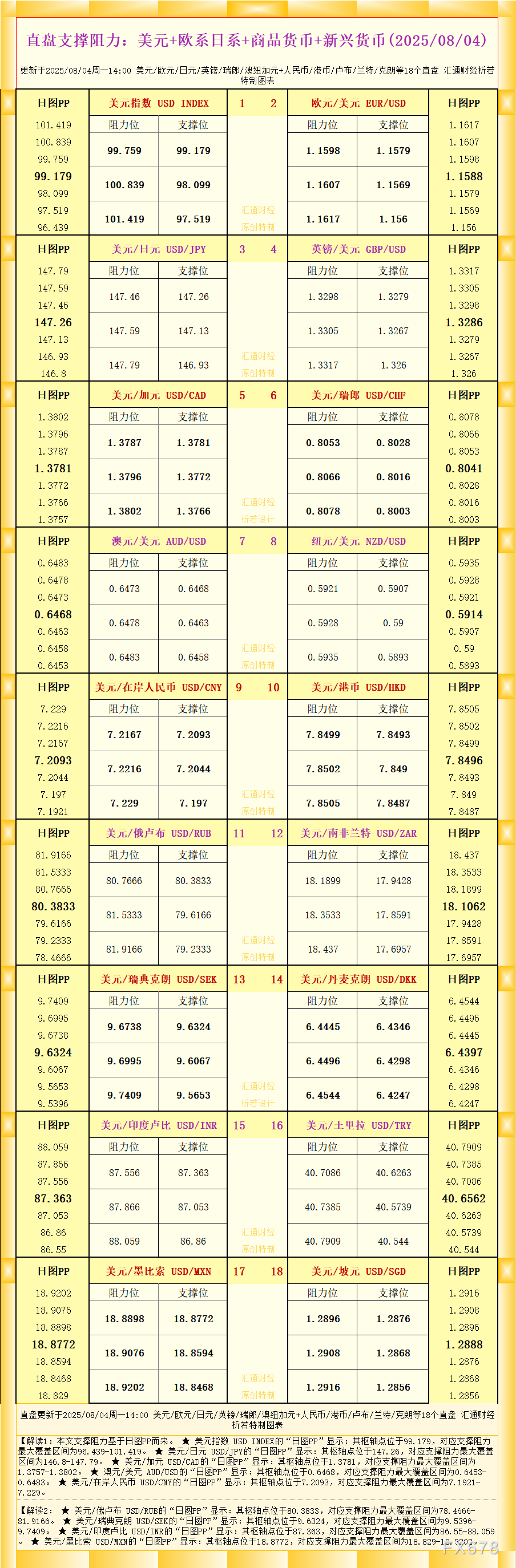

一张图看18个直盘外汇支撑阻力:美元+欧系日系+商品货币+新兴货币(2025年8月4日)

历史级数据修正引爆降息恐慌!欧元成“避风港”,英镑惨遭抛弃?

美国出口许可证积压危机:商务部内乱导致数千企业受困,AI芯片订单岌岌可危

原油交易提醒:美国非农数据爆冷,需求预期下行,油价持续走低,短期重回区间震荡

风险提示:

任何在本网站刊载的信息包括但不限于资讯、评论、预测、图表、指标、信号等只作为参考,您须自主做出投资决定,并对该决定负责。本网站所含数据未必实时、准确,所以价格可能并不准确且可能与实际市场价格行情存在差异,该价格仅为指示性价格反映行情走势,不宜为交易目的使用。投资者依据本网站提供的信息、资料及图表等信息进行交易行为所造成的损失与本网站无关。

全球财经,极速了解