汇通网1月1日讯——

2月6日美市更新支撑阻力:18品种支撑阻力(金银铂钯原油天然气铜及十大货币对)

华尔街最怕的黄金“假避险”!CME两周三次提保背后藏着什么雷?

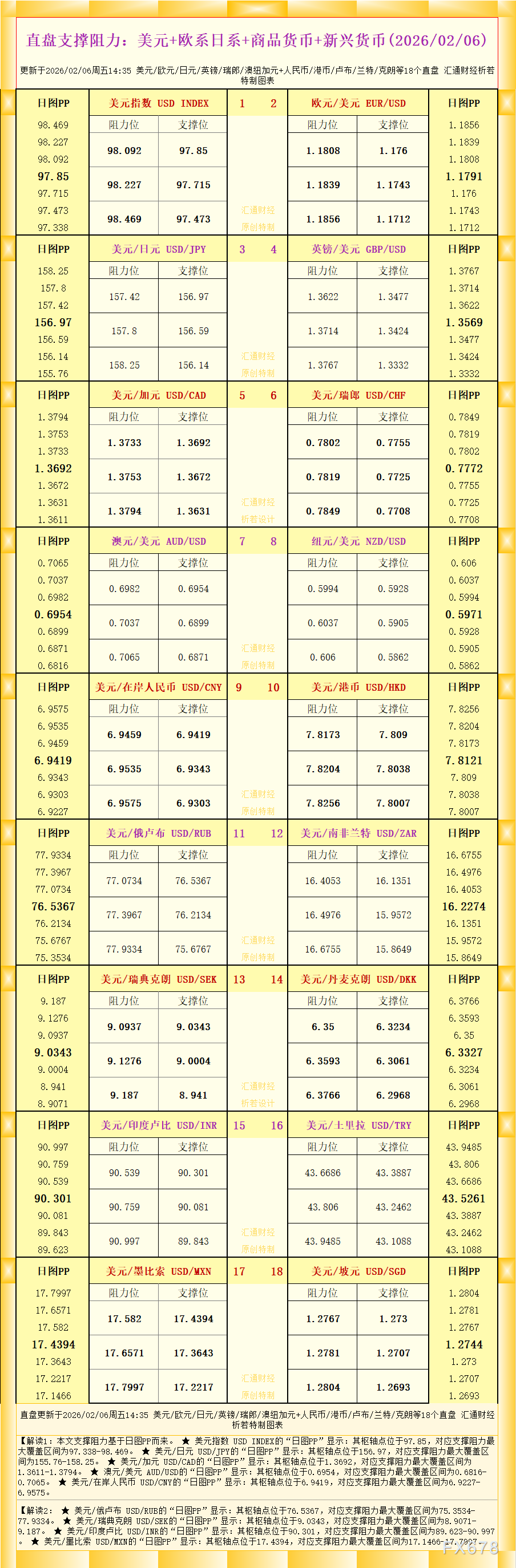

一张图看18个直盘外汇支撑阻力:美元+欧系日系+商品货币+新兴货币(2026年2月6日)

风险提示:

任何在本网站刊载的信息包括但不限于资讯、评论、预测、图表、指标、信号等只作为参考,您须自主做出投资决定,并对该决定负责。本网站所含数据未必实时、准确,所以价格可能并不准确且可能与实际市场价格行情存在差异,该价格仅为指示性价格反映行情走势,不宜为交易目的使用。投资者依据本网站提供的信息、资料及图表等信息进行交易行为所造成的损失与本网站无关。

全球财经,极速了解